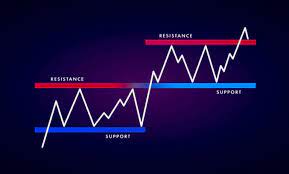

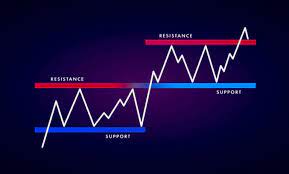

سطوح حمایت و مقاوت در تحلیل تکنیکال

در تحلیل تکنیکال، از آنجایی که با نمودار سر و کار دارید، بسیار مهم است که ابزارهای مورد نیاز خود را به خوبی بشناسید؛ دو مورد از ابزارهای مفید در تحلیل تکنیکال، سطوح مقاومت (Resistance) و حمایت (Support) هستند، که به صورت گسترده توسط تریدر ها استفاده میشوند. سرمایه گذاران می توانند از سطح حمایت و مقاومت میزان حجم خرید یا فروش در یک محدوده خاص را تشخیص دهند و از آنها برای انجام معاملات بهتر استفاده کنند. در این مقاله، به معرفی سطوح حمایت و مقاومت در تحلیل تکنیکال میپردازیم، نحوه استفاده از آنها را آموزش میدهیم و در انتهای مقاله، مزایا و معایب استفاده از این ابزارها را بررسی میکنیم.

تعریف سطح حمایتی

سطح حمایت سطحی است که تقاضا به اندازه ای است که مانع از سقوط بیشتر ارزش ارز میشود. زمانی که خط روند قیمت به سطح حمایت میرسد، برای عبور از آن با دشواری رو به رو میشود، چون وقتی که قیمت به حمایت نزدیک میشود، خریداران (تقاضا) تمایل زیادی به خرید دارند و فروشندگان (عرضه) تمایل کمتری به فروش دارند.

تعریف سطح مقاومت

سطح مقاومت سطحی است که عرضه به اندازه ای است که مانع از افزایش بیشتر ارزش ارز شود. زمانی که خط روند قیمت به سطح مقاومت نزدیک می شود، به سختی بالاتر می رود. چون وقتی قیمت افزایش پیدا میکند و به مقاومت نزدیک می شود، فروشندگان (عرضه) تمایل بیشتری برای فروش و خریداران (تقاضا) تمایل کمتری به خرید پیدا میکنند.

چرا نقاط حمایت و مقاومت شکل میگیرند؟

سطوح حمایت و مقاومت، از مجموع چند نقطه در کف یا سقف تشکیل میشوند و از اتصال این نقاط، خطوط معناداری را که قیمت به آنها واکنش نشان میدهد، میتوان یافت. اما علت تشکیل این نقاط به ارزش سهم بازمیگردد. برای مثال در یک سطح مقاومتی، خریداران به این نتیجه میرسند که قیمت سهم از این مقدار بیشتر نخواهد شد، پس شروع به فروش آن میکنند. معمولا سطوح حمایت و مقاومت قیمت سهام اعداد رند هستند.

تشخیص اعتبار حمایت یا مقاومت

برای رسم یک خط حمایتی باید بدانیم که ما همواره یک محدوده حمایتی خواهیم داشت و نقطه حمایتی تعریف دقیقی ندارد، بدین معنی که این نقطه میتواند متأثر از خطای محاسباتی و منجر به اشتباه در نگرش تحلیلگر شود؛ بنابراین ما باید یک محدوده را به عنوان حمایت بدانیم. برای آنکه اعتبار یک حمایت یا مقاومت را تشخیص دهیم، دو روش کلی وجود دارد که هر دوی آنها باید مورد بررسی قرار گیرد.

هرچه شیب خط افقیتر باشد، خط رسم شده قدرتمندتر است (یعنی اگر خطی را برای حمایت یا مقاومت رسم میکنید، درصورتی که حالت افقی داشته باشد، از قدرت بیشتری برخوردار است).

برای بررسی یک خط یا محدوده به عنوان حمایت یا مقاومت، باید تعداد و نوع واکنش سهم به این محدوده مورد بررسی قرار گیرد. هر چه تعداد برخورد قیمت به این خطوط بیشتر باشد و واکنش قیمت به این خطوط صحیح تر باشد، خطوط حمایت و مقاومت از اعتبار بیشتری برخوردار است و برای معامله قابل اتکاتر هستند.

نحوه تشخیص سطوح حمایت و مقاومتی

با تشخیص صحیح سطوح حمایت و مقاومت می توان برای ورود به معامله آماده شد. راه های مختلفی برای تشخیص این سطوح وجود دارد که در ادامه با مهم ترین آن ها آشنا می شویم.

اندیکاتورهای تکنیکال

در پلتفرمهای معاملهگری که توسط کارگزاریها و صرافیها ارائه میشوند، ابزارهای مختلفی برای تحلیل نمودار و رفتار قیمت وجود دارد. «اندیکاتورها» (Indicators) یکی از کاربردیترین ابزارهای تحلیل تکنیکال هستند.

این ابزارها، در حقیقت توابع مختلفی هستند که هر کدام با انجام محاسبات خاصی روی قیمتهای قبلی، یک خروجی در قالب خط، محدوده یا عدد نشان می دهند که می توان با استفاده از آن ها سطوح حمایت و مقاومت را تشخیص داد.

از جمله اندیکارتورهایی که برای این منظور می توان استفاده کرد، «میانگین متحرک» (Moving Average)، «ابزار فیبوناچی» (Fibonacci Tools) و «نقاط پیوِت» (Pivot Points) هستند.

قیمت های رند

یکی از نکات جالب در بررسی رفتار قیمت و تشخیص سطوح Support & Resistance مربوط به محدودههایی است که قیمت به اعداد رند مثل ۵۰ دلار، ۱۰۰ دلار یا ۵۰۰ دلار نزدیک میشود.

تجربه نشان داده که بیشتر معاملهگر های باتجربه در نزدیکی این قیمت ها معامله می کنند؛ زیرا این احساس وجود دارد که در چنین محدوده هایی با اعداد رند، ارزش یک دارایی به میزان قابل قبولی رشد یا ریزش خواهد داشت.

پس از آنجایی که عدهی زیادی، «قیمت هدف» (Target Price) معاملهی خود را در نزدیکی اعداد رند تنظیم می کنند، با رسیدن قیمت به آن ها، اغلب شاهد افزایش شدید در فشار خرید یا فروش بوده و یک نوسان قابل توجه در نمودار ثبت می شود. پس نتیجه می گیریم برای تشخیص سطوح مقاومت و حمایت، باید به محدوده های اعداد رند قیمت توجه کنیم.

خطوط روند

مثالهای بالا نشان میدهند که یک سطح ثابت از افزایش یا کاهش بیشتر قیمت دارایی جلوگیری میکند. این موانع ثابت یکی از محبوبترین شکلهای حمایت و مقاومت است، اما قیمت داراییهای مالی به طور کلی روند صعودی یا نزولی دارد، بنابراین دیدن این موانع قیمتی در طول زمان غیرعادی نیست. به همین دلیل است که مفاهیم روند و خطوط روند هنگام یادگیری حمایت و مقاومت مهم هستند.

زمانی که بازار روند صعودی را طی می کند، با کند شدن روند قیمت و شروع به حرکت مجدد به سمت خط روند، سطوح مقاومت شکل می گیرد. این در نتیجه شناسایی سود یا عدم اطمینان کوتاه مدت از ادامه ی روند توسط معامله گران اتفاق می افتد. پرایس اکشن حاصله یک افت جزئی در قیمت سهام را شکل می دهد که منجر به شکلگیری یک سقف کوتاه مدت می شود.

هنگامی که قیمت سهام به سمت حمایت خط روند کاهش می یابد، بسیاری از معامله گران توجه زیادی به قیمت اوراق بهادار خواهند داشت زیرا از نظر تاریخی، این منطقه ای بوده است که از کاهش قابل ملاحظه قیمت دارایی جلوگیری کرده است. برای مثال، همانطور که در نمودار زیر می بینید، یک خط روند می تواند برای چندین سال از قیمت یک دارایی حمایت کند.

از سوی دیگر، زمانی که روند بازار به سمت نزول می رود، معامله گران به دنبال مجموعه ای از قله های نزولی هستند و سعی می کنند این قله ها را با یک خط روند به یکدیگر متصل کنند. هنگامی که قیمت به خط روند نزدیک می شود، بیشتر معامله گران مراقب فشار فروش دارایی هستند و ممکن است وارد یک موقعیت فروش شوند زیرا این منطقه ای است که در گذشته قیمت را به سمت پایین سوق داده است.

حمایت و مقاومت یک سطح مشخص، چه با یک خط روند یا از طریق هر روش دیگری کشف شود، هر چقدر که قیمت از نظر تاریخی قادر به شکست آن نباشد، قویتر تلقی میشود. بسیاری از معاملهگران تکنیکال از سطوح حمایت و مقاومت شناساییشده خود برای انتخاب نقاط ورود/خروج استراتژیک استفاده میکنند، زیرا این مناطق اغلب قیمتهایی را نشان میدهند که بیشترین تأثیر را در جهت یک دارایی دارند. اکثر معامله گران در این سطوح به ارزش ذاتی دارایی اطمینان دارند، بنابراین حجم معاملات معمولا در این نقاط بیش از حد معمول افزایش می یابد و ادامه ی حرکت قیمت در جهت قبلی را دشوارتر می کند.

جمع بندی و نتیجه

سطوح حمایت و مقاومت از مفاهیم کلیدی و ابزارهای مهم تحلیل تکنیکال در بازارهای مالی بوده و بسیاری از معاملهگرها، تصمیمهای خود را براساس این سطوح میگیرند. وظیفهی سطح مقاومت، جلوگیری از افزایش بیشتر قیمت و وظیفهی سطح حمایت، جلوگیری از کاهش قیمت است.

برای درک مبنای نوسانات قیمت باید با موضوع عرضه و تقاضا آشنا باشیم. در بیشتر مواقع، زمانی که قیمت به سطح حمایتی نزدیک میشود شاهد افزایش تقاضا (خرید) و در زمانهای نزدیک شدن به یک سطح مقاومتی، شاهد افزایش عرضه (فروش) هستیم.

این اتفاقات در اثر رفتار و تصمیمهای دیگر انسانها و حتی رباتها به وجود میآیند و همواره الگوهای مشخصی را در نمودار قیمت داراییهای مختلف به وجود میآورند.